【家づくり特集】年収900万円夫婦ならいくらの注文住宅を建てられる? ファイナンシャルプランナーに相談してみた!

※Come home! webに掲載された記事を転載しています

「マイホームを建てたい!」。そう決意したら、さっそく次のステップへ。でも、何からスタートしたらいい? 誰に相談すべき? など、分からないことばかりですよね。やることが多い家づくりをスムーズに進めるためには、前もってある程度の知識を蓄えておくことが大切です。そこで、家づくりをはじめるにあたり、最低限知っておきたい基本をご紹介。マイホームを計画し始めたある家族とともに、その流れを確認していきましょう!

この物語の主人公は東京に暮らすOさん家族

都内下町エリアの賃貸マンションに暮らす4人家族。「いつかはマイホームを」と頭にはありつつも、仕事や子育てなどで落ち着いて考える余裕がなく、時間だけが過ぎていきました。けれど、2人目の誕生を機に、いよいよ本格的に家づくりが始動!

パパ(40歳)

都内の出版社で働く会社員。住宅雑誌をつくっていたため、家づくりの知識はそこそこあり。損は絶対したくないタイプでお金は厳しい。理想のマイホームは庭つき新築平屋。

ママ(41歳)

植物を用いた空間をプロデュースする企業で働く会社員。のんびり屋。お金のことは苦手。家づくりの知識はゼロ。お寺のような古い梁や柱を生かした和の雰囲気が好みで、中古住宅にも興味あり。

娘(6歳)

やや反抗期気味の小学1年生。「青とか黒が好き」と親には言うものの、本音はピンクやライトパープルのような可愛い色が好み。娘の部屋に敷いているカーペットはもちろんピンク。

息子(1歳)

ソファの背もたれに立ったり、ベランダに置いている睡蓮鉢に手を突っ込んでメダカをつかもうとしたり、とにかく目が離せない保育園児。走りまわることが好きなので、のびのび走れる開放的でフラットな空間をつくってあげたい。

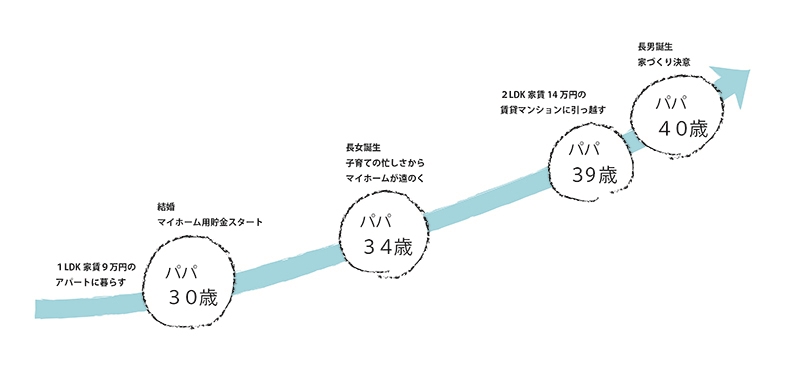

これまでの道のり

マイホームのはじまりは資金計画から

パパ:ねぇ、家どうする?

ママ:えっ、家ってマイホームのこと? 突然なんで?

パパ:そうそう。いや、2人目生まれたし、もう40歳やし、そろそろでしょ。このまま家賃払いつづけるのももったいないし。だって1年間で168万円、5年間なら840万円が消えていくよ。もったいなくない?

ママ:まぁ、そうだけど。マンションを買うのじゃなくて、家を建てるってこと? 通勤とか娘の小学校のこともあるし、このへんで見つかるならいいけど。

パパ:いや、23区内は無理じゃない? 建売か、中古マンションを買ってリノベーションするならありえるかもだけど。マイホームはやっぱり注文住宅がいいよね。ある程度庭もあって、車も2台くらい置ける感じの。

ママ:へーそうなると、郊外ってことか。八王子とか、久喜とか、成田とか?? 場所もそうだけど、お金もどのくらいかかるか不安。

パパ:大丈夫、任せといて! エリア決めもそうだけど、まずは予算から決めて考えるがいいと思う。住宅雑誌の仕事で取材先の方が、ファイナンシャルプランナーとか住宅ローンアドバイザーとかお金のプロに相談するのがいいよって言ってた。聞くだけでも、聞いてみよか。

予想は5000万円。でも、現実は…

パパ:マイホームを考えているんですが、私たちの収入なら、どのくらいの家が建てられるを教えてもらいにきました。

内田さん:ご相談、ありがとうございます。ローンを利用されますか? 無理のないマイホームプランには住宅ローンを借りすぎないことが大切です。まずはご自身にとってちょうどいい借入額を考えてみましょう。

ママ:えーと、土地代と合わせて5000万円くらい? ですかね。なんとなくですが。。。

内田さん:では、その予算が無理のないものなのか、ライフプランと照らし合わせて考えてみましょう。ライフプランとは人生設計図のことです。人生の節目にあるような結婚、出産、子どもの進学、受験、退職、といった大きな出費を伴うライフイベントを事前に予測して、計画的に資金を準備し、将来お金に困らないようにするための作業です。家計簿、通帳の残高の推移、進学プラン、昇給の見込み、退職金の見込み、投資状況などをお聞きしてライフプランを立てていきます。

パパ:(やば、そんなに細かい準備してなかった。資産や預金残高を伝えるのも、なんだか気が引けるな…)。そ、そうなんですね。もう少し気軽に算出できる方法とかはないですか?

▼算出方法① 返済負担率

内田さん:大丈夫ですよ。手軽に計算する方法もあります。1つは「返済負担率」から計算する方法です。

「返済負担率」とは、収入に占める年間の住宅ローン返済額の割合のこと。「返済負担率」は返済負担率(%)=(住宅ローンの年間返済額÷年収)×100という式で計算することができまして、一般的に返済負担率は25%と言われていますので、まずは25%で計算してみましょう。

返済負担率25%=(住宅ローンの年間返済額÷900万)×100ということは、年間返済額は225万円になります。35年返済で、元利均等返済、全期間固定金利、年金利2%だと、借入金の目安は5660万円になります。参考までに、年収別借入金目安は以下のようになります。

※返済負担率は25%。元利均等返済、全期間固定金利、35年返済、年金利2%で算出した場合

パパ:わが家は世帯年収約900万円だから、5660万円くらいか。

ママ:思っていたより借入できそうでよかったね。

内田さん:ただ、これはあくまで目安として考えてください。例えば、小さなお子様がいらっしゃる家庭ですと、家を建てたあとに教育費のピークを迎えます。そのため、こちらの金額はあくまで超えてはいけない上限、といったイメージでいてください。また今回は35年返済として試算していますが、退職まで35年ない方は退職までの年数で試算しましょう。

パパ:なるほど、わかりました(汗)。

▼算出方法② 家計のリアルな負担感と照らし合わせる方法

内田さん:2つ目は、家計のリアルな負担感と照らし合わせるという方法です。家計管理では、住宅費は収入の30%以内に抑えるのが理想とも言われています。住宅ローンの返済以外にもお金は必要で、火災保険料や固定資産税、都市計画税、修繕費積立などもかかります。それらも含めて考えることで、より現実的な予算に近づけることができます。計算式は以下のとおりです。

25~30%=(⦅住宅ローンの年間返済額+頭金を含めた物件予算※×0.76%+修繕費積立⦆÷年収)×100

※諸費用は含みません。

より厳しく見るなら、住宅ローンの年間返済額は固定資産税や火災・地震保険料などのランニングコストも含めた年間合計額に置き換えて、年収は手取り年収に置き換えて算出しましょう。

※住宅取得後かかるコストは物件価格に影響を受けます。計算式・係数はそういった影響を考慮し、以下の前提条件の下、独自に算出したものです。無断での転載・転用はご遠慮ください。

・小売物価統計調査より算出した火災保険料(耐火構造)の平均料率にもとづく全国平均

・小売物価統計調査より算出した地震保険料(イ構造・建築年割引)の平均料率にもとづく全国平均

・固定資産税:物件予算に対し4割が土地価格

修繕費の積立は年間1~3万円程度が望ましいでしょう。返済が退職後も続く方は退職後の返済負担率で見ることも大切です。参考までに、頭金を含めた物件予算で、{0.25×年収-(住宅ローンの年間返済額+修繕費積立)}÷ 0.76%で算出した場合の年収別借入金目安は以下のようになります。 住宅ローン返済を年収の25%とする場合の予算目安です。

※住宅ローンの年間返済額は額面年収の25%、修繕費積立は年間12万円と仮定して算出

パパ:4342万円か。1000万円以上下がりましたね(でも、これがリアルなんだろうな…)。

▼算出方法③過去データから計算する方法

内田さん:その金額は厳しめのものですね。3つ目は、年収に倍率をかける方法です。以下は「住宅金融公庫」のフラット35利用者の調査結果です。注文住宅の場合、住宅取得に実際にかかった費用の平均は年収の6〜7倍ですが、これは頭金額も含めた金額に対するものです。借りすぎないためにも、借入額は年収の4〜5倍を目安としましょう。年収別借入金目安は以下のようになります。

パパ:5倍の金額4500万円は、2つ目の方法で算出した結果と同じくらいだな。やっぱりこれが現実的な数字か。

内田さん:自己資金(頭金)をどれだけ出せるかによってもマイホーム予算は変わります。住宅ローンは一度決めると、ずっと払い続けなければいけないのですが、仕事を転職して給与が減ったり、思わぬ怪我や病気で入院して収入が減ったりする可能性も考えられます。そんなときでも、払い続けなければならないため、無理のない借入が大切になってきます。また、マイホームの取得にあたっては諸費用も必要です。無理のない借入額がわかったら、その上でトータルではどれくらいかかりそうなのか、計算式をつかって確認してみましょう。

物件予算=(無理のないローン金額+自己資金)÷1.1

ママ:頭金があると物件予算を増やしやすく、希望に見合った家を建てやすいってことなんですね。

内田さん:今回ご紹介したものはあくまで目安です。実際に借入できるかは審査によって決まりますし、予算が足りないからといって安易に借入額をふやすのはやめましょう。家計を見直して支出を減らしたり、キャリアアップするなど、年収を増やしたりして頭金を増やすことができれば、あきらめていた予算も確保できるかもしれません。世帯年収でも、年齢やお子様がいるといないとでは、今後のお金の見通しが違います。年収だけでは判断できないところもあります。適切な資金を考えるには、やはりライフプランを立てる必要があります。そのうえで、どのようなプランが望ましいかは、その方の考え方によっても違うので、本やwebなどでご自身で学んでいく姿勢も大切だと思います。

パパ:そっか、目先のことだけじゃなくて、何年も先のことまで見通して考えないといけないんですね。とても参考になりました。ありがとうございます!

illustration:シホ

Profile

FPオフィスツクル代表 内田英子さん

ファイナンシャルプランナー。CFP、FP1級、消費生活アドバイザー、消費生活相談員、住宅ローンアドバイザー。教育費から保険、住宅、資産形成、キャリア、相続まで幅広い視点で家計を診る家計の総合医。証券会社・保険ショップ勤務、専業主婦を経てひとり起業。ライフワークは金融教育。ライフプランシミュレーションを駆使した、心を埋もれさせないファイナンシャルプランニングが強み。

https://fplabo-happyfamily.com/

肩の力を抜いた自然体な暮らしや着こなし、ちょっぴり気分が上がるお店や場所、ナチュラルでオーガニックな食やボディケアなど、日々、心地よく暮らすための話をお届けします。このサイトは『ナチュリラ』『大人になったら着たい服』『暮らしのおへそ』の雑誌、ムックを制作する編集部が運営しています。